葬儀後の相続手続きをステップごとに解説。遺言状の有無や種類による違いも紹介

2022.12.01

私たちが日々の社会生活を円滑に進めるうえでは、さまざまな手続きや届け出が必要です。葬儀の後にしなければいけない手続きや届け出もあり、相続の手続きもあります。

ご遺族は悲しみにさいなまれつつ、適切に処理をしなければいけません。そこで今回は、相続の手続きや流れについて解説します。

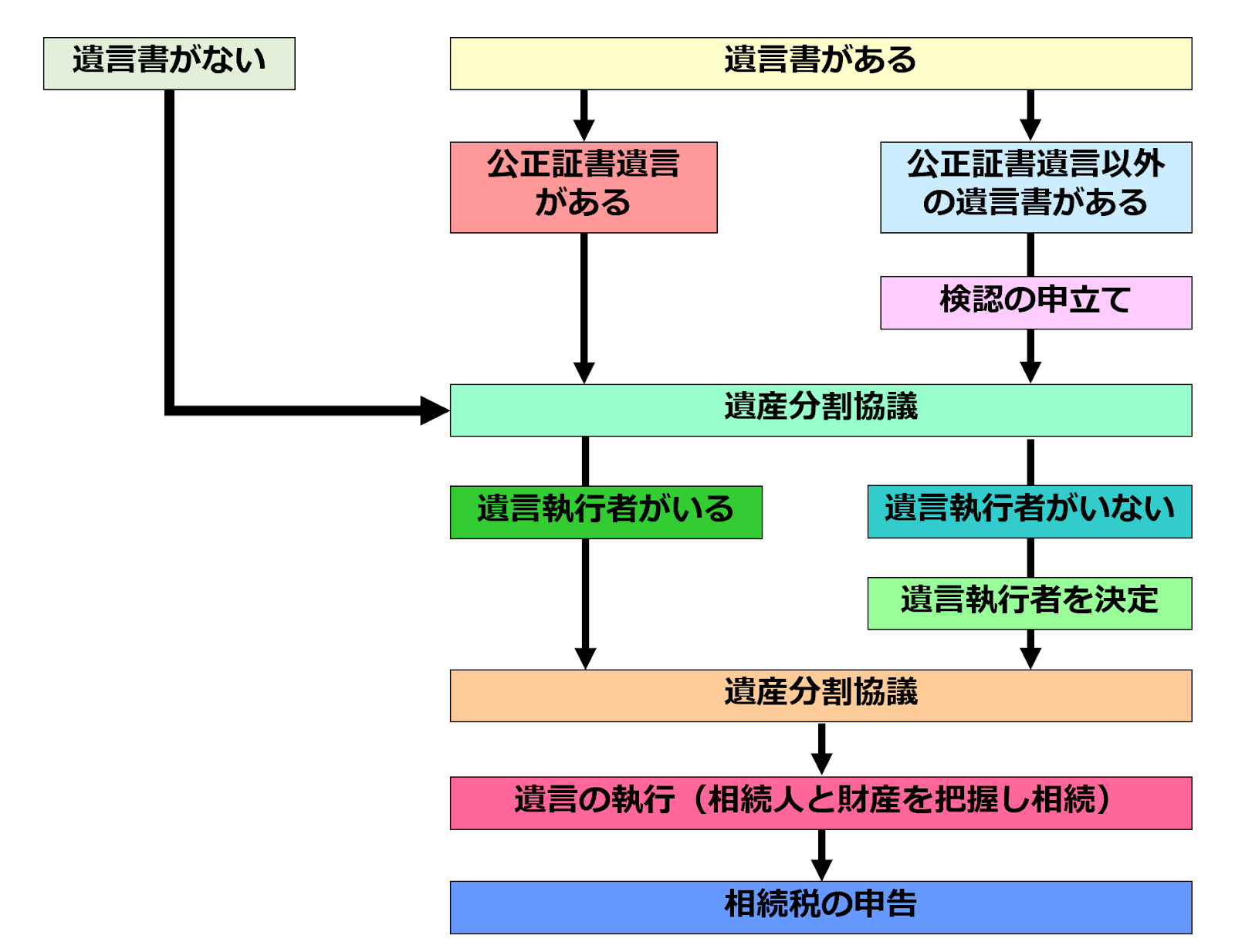

葬儀後の相続手続きの大まかな流れ

葬儀後の相続手続きは複雑です。そのため、事前に全体の流れを把握しておくと理解しやすいでしょう。故人様の死亡届を提出後の、相続手続きのおおまかな流れは、上記の通りです。

これ以降は、上記の流れに沿って解説します。

葬儀後の相続手続きステップ1.遺言状の有無を確認

葬儀後の手続きに入るためには、故人様の死亡を知った日から7日以内に、死亡届を提出する必要があります。こちらは葬儀会社が提出を代行してくれますので、相談しておきましょう。

葬儀後の相続における最初の手続きは、遺言状の有無をチェックすることです。遺品の整理をしながら、遺言書が保管してありそうな場所を探してみましょう。

遺産分割協議会には、財産を取得する方全員の参加が必要です。遺産分割協議会が終わった後、遺言書が発見されると、もう一度協議をやり直さなければなりません。相当の手間と労力が無駄になってしまいます。遺言書が保管されていそうな場所を十分に調べましょう。

遺言状の種類

遺言状は3種類あり、それぞれ特徴が異なります。どのようなものなのか確認しておきましょう。

自筆証書遺言

自筆証書遺言とは、遺言の全文を故人様本人が自筆、署名、捺印した遺言書です。

各自で保管する場合には、貸金庫や弁護士、推定相続人、遺言執行者に預ける場合があります。なお、自筆証書遺言をパソコンで書くのは不可です。

自筆証書遺言を開封する際には、家庭裁判所の検認が必要になります。見つかった遺言書(封印あり)が自筆証書遺言の場合は、家庭裁判所で検認の手続きを行ってから開封しなくてはいけません。

勝手に開封した場合、5万円以下の過料が課されます。封印が無い場合には開封しても大丈夫ですが、検認は必要です。

公正証書遺言

公正証書遺言とは、公証人に作成してもらう遺言で、もっとも信頼性があるものとされています。公証役場へ出向き、証人2名が立会いのもと、公証人に遺言の内容を伝えて作成する点が特徴です。

公証人は、遺言の内容を筆記した後、遺言者および承認に読み聞かせ、または閲覧させます。内容の承認後、遺言者・証人が各自署名・捺印し、さらに公証人が方式に従って作成した旨を追記して作成する流れです。

印鑑は、印鑑登録した実印を使用します。開封時には、家庭裁判所の検認が不要です。また、公認役場へ支払う費用(手数料=財産の価額に対応)も準備する必要があります。

秘密証書遺言

秘密証書遺言とは、遺言の存在を明らかにしながらも、内容は秘密にしておきたい場合の遺言です。書面は代筆やパソコンを使用しても構いませんが、署名・捺印は本人が行わなくてはいけません。

遺言書に捺印をした同じ印鑑で封印した物を、公証人・証人2人の前に提出し、自己の遺言書であること、および住所・氏名を述べます。公証人が、その日付および申述を封紙に記載した後、公証人、遺言者、証人が各自署名・捺印することによって作成する流れが一般的です。

遺言の保管は本人が行うか、貸金庫、弁護士、推定相続人、遺言執行者に預けます。開封時には、家庭裁判所による検認が必要です。書類に不備がある場合は、無効になります。

遺言書が無い場合の相続の流れ

遺言が無い場合や、あっても遺産分割について明確な指示の無い場合には、財産を取得する方がすべて参加したうえで、遺産分割協議会を行うことになります。法定相続のルールに従い、配偶者や子どもなどの血族が、故人様の遺産を引き継ぐことが一般的です。

法定相続の場合、基本的には配偶者が1/2、子どもが1/2となり、子どもが複数いる場合は、人数で当分します。例えば、4人家族で夫の遺産が1,000万円である場合には、妻が500万円、子どもがそれぞれ250万円を相続することが普通です。

なお遺言がない場合には、相続に関するトラブルが発生する可能性もあります。そのため、司法書士などの専門家に依頼して、遺産分割協議を進めることがおすすめです。

これ以降の手続きについては、ステップ3以降になります。

葬儀後の相続手続きステップ2.検認の申立て

検認とは、裁判所による遺言書の検証手続きです。偽造や変造を防ぐとともに、遺言書の存在を相続人や受贈者などの利害関係者に知らしめる目的もあります。

検認を怠っても、遺言書そのものが無効になるわけではありません。しかし、検証済証明の無い遺言書では、不動産登記や銀行の名義変更ができないため注意は必要です。

検認の申立ては、故人様の住所地を管轄する家庭裁判所で行います。申立書や相続人目録などを提出すると、検認期日が指定されるため、改めて家庭裁判所に出向き、遺言書の原本を提出して、検認を受けなくてはいけません。

なお公正証書遺言は、家庭裁判所の検認なしで、すぐに開封し、遺言を実行できます。

葬儀後の相続手続きステップ3.遺産分割協議

遺産分割協議会を実施する際には、遺言執行者の有無によって、その後の流れが異なります。それぞれのケースごとに確認しておきましょう。

遺言執行者がいる場合の手続き

遺言執行者がいる場合は、該当者に連絡して、遺言を執行してもらいます。

遺言執行者に連絡

遺言書には、遺言を実行する実行者が指定されている場合もあります。その際には、速やかに遺言執行者と連絡を取り、遺言の実行にあたってもらいましょう。

どれほど仲の良かった家族でも、利害が対立し、相続がスムーズに進まないこともあります。

遺言を的確に実施するためには、遺言執行者が指定されているほうがよい場合も、しばしばです。また、子どもの認知や相続人の排除、排除の取り消しなど行う場合には、必ず遺言執行者が必要になります。

遺言の執行

遺言執行には、法律的な知識と経験が求められるため、弁護士や行政書士などの専門家に依頼することが一般的です。遺言執行者には、遺言執行に必要な一切の権利が与えられ、同時に責任を持って義務を負います。

遺言執行者がいない場合の手続き

遺言執行者が不在の場合には、担当者を決めなくてはいけません。トラブルを回避するため、通常は専門家に依頼し、中立な立場で相続を執行してもらうことが一般的です。

遺言執行者を決定

遺言執行者が不在の場合には、担当者を決める必要があります。遺言執行者には、未成年や破産者でなければ、誰でも担当することが可能です。遺言執行者に指定された場合、該当者は拒否することもできます。

ただし、相続人の中から指定すると、他の相続人が反発する可能性は高くなります。そのため弁護士や司法書士など、第三者的立場の専門家を選任するほうが、ストレスも少なく、スムーズに相続手続きが進むでしょう。

専門家に依頼する場合は、信頼関係を築くことが重要です。最新の知識を持つ若手の方、もしくは経験豊富なベテランの方かも含め、お互いにコミュニケーションがうまくとれる相手を選びましょう。

依頼時には顧問料などの費用が発生するため、サービス内容と料金のバランスを確認することが大切です。何名かの候補者から相見積もりを取ることをおすすめします。

なお、遺言執行をサポートしてもらえるおもな専門家は、以下の通りです。

●司法書士

司法書士とは、裁判所や法務局などに提出する書類作成や、手続きを代行する専門家です。司法書士の業務としては、おもに以下の3つが挙げられます。

・法律事件の解決

・書類作成業務

・登記義務

法律事件の解決ついては、140万円以下の事件(簡易裁判所で審理される事件)に対してのみ、弁護士と同じ権利を持ちます。相続人間のもめごとが少なく、書類の整備・作成についてだけ手助けしてもらいたい場合や、法律的なアドバイスを受けながら自分で手続きを行いたい場合には、司法書に依頼するとよいでしょう。

●行政書士

行政書士は、役所など公的機関に提出する書類の作成や、手続きを代行してくれます。司法書士との違いは、行政書士は行政庁に、司法書士は裁判所と法務局に提出する書類を作成するという点です。

両者の業務が重複する部分は多く、相続問題においても煩雑な手続きを代行してくれます。特にもめごともなく、細かい事務手続きについて依頼したい、アドバイスを受けたい方は、行政書士へ依頼するとよいでしょう。

●弁護士

弁護士は、法律全般の専門家です。遺産相続や遺言などについて、全般的に手続きを行ってくれます。特に相続人同士がもめてしまい、相続問題が発生しそうな場合には、弁護士へ依頼するべきです。

弁護士は裁判を見据えた交渉などを行いつつ、争いを最小限にするため解決の道を見出してくれるでしょう。

●税理士

税理士は、税金に関しての専門家です。相続税や贈与税、生前の所得税について相談できます。税法は複雑で難しく、一般の方にはなかなか理解できないのが現状です。相続税も同様で、税理士は計算の面倒な相続税の申告を代行してくれます。

また、相続する財産の価値を調べることや、相続人に有利になるような遺産分配の方法、相続税の納付方法などについてアドバイスをお願いすることも可能です。税金には、さまざまな優遇制度がありますが、申告期限を過ぎると受けられない場合もあります。そのため、税理士への依頼は、早めに行うべきでしょう。

葬儀後の相続手続きステップ4.遺言の執行(相続人と財産を把握し相続)

故人様の財産上における権利義務は、死の瞬間から相続人に受け継がれます。そのため、相続人が誰であるかを確認しなければいけません。

さらに、どのような財産がいくらあるのかを把握します。相続できる財産には、プラスの財産とマイナスの財産があります。プラスの財産よりもマイナスの財産(借金など)が多い場合には、相続を放棄することも可能です。また、プラスの財産がマイナスの財産よりも多い場合のみ、相続をする限定承認という制度もあります。

いずれも、相続開始を知った日から3か月以内に、手続きを行わなくてはいけません。

葬儀後の相続手続きステップ5.相続税の申告

相続する遺産の金額によっては、相続税が発生します。その場合は、確定申告を行って、相続税を支払わなくてはいけません。

準確定申告の実施

故人様の1月1日から相続開始日までの所得について、準確定申告を行う必要があります。相続開始を知った日から4か月以内に行わなくてはいけません。

申告義務のない場合でも、多額の医療費や源泉徴収により所得税を納めすぎている場合には、準確定申告を行うことで税金が還付されます。

相続税の支払い

遺産分割が完了した後、相続税の有無について確認します。相続税の申告期限は、故人様の死亡を知った日から10か月以内です。

ただし、相続税は基礎控除額を超えている場合のみ申告します。基礎控除のルールは、以下の通りです。

|

法定相続人の数 |

基礎控除額 |

|

1名 |

3,600万円 |

|

2名 |

3,600万円+600万円=4,200万円 |

|

3名 |

3,600万円+(600万円×2)=4,800万円 |

|

4名 |

3,600万円+(600万円×3)=5,400万円 |

|

5名 |

3,600万円+(600万円×4)=6,000万円 |

|

法定相続人が1名増えるごとに600万円を加算 |

|

例えば、配偶者と子どもが1名ずつの場合は、遺産の総額が基礎控除額4,200万円を越えていれば、相続税が課税されます。それ以下であれば、相続税を支払う必要はありません。

最後に不動産や預貯金、株式等の名義変更を行います。特に期限はありませんが、後々のトラブルを避けるためにも早めに行っておきましょう。

なお相続税については、以下の記事でも詳しく解説しています。あわせてご確認ください。

関連記事:相続税とは?申告するべき税額や税率の計算方法などを解説

まとめ

遺言と聞くと、裕福な方だけに関係するものだと考えがちですが、必ずしもそうではありません。子どものいない夫婦や、子どもがいても兄弟仲が良くない場合、また農業や事業を営んでいる、内縁の妻がいる、血縁関係が複雑というケースもあります。

トラブルを避けるためには、遺言を残すことが重要です。故人様の死後、残された財産が、誰にどの位の割合で相続されるかについては、民法によって定められています。しかし法定相続が、必ずしも個々の家庭の事情に合っているとは限りません。こうした法定相続を遺言者の意思によって変更し、各家庭の実情に沿った相続財産の分配を行うことが目的です。

実際遺言が無いために、相続を巡って争いが起こることも少なくありません。大切な財産を有効・有意義に活用してもらうための意思表示を行うとともに、争いを防止することも遺言の大切な目的だといえるでしょう。もちろん、事前にご家族で話し合いをしておくことも大切です。

葬儀後に必要な手続きは、相続以外にも多くあります。以下の記事も参考にしつつ、滞りなく実施してもらえればなによりです。

関連記事:葬儀後の手続きは盛りだくさん!?横浜市・川崎市などの手続き方法とやることリストも紹介

横浜市や川崎市で葬儀を行う際には、実績豊富なお葬式の杉浦本店にご相談ください。横浜市、川崎市における多くの葬儀実績があるため、故人様やご家族、ご親族の気持ちに寄り添った葬儀プランをご提案いたします。

24時間365日いつでもお気軽にお問い合わせください。